TP-726.7 : Déduction pour gains en capital sur biens admissibles

Vous pouvez demander une déduction pour gains en capital dans le formulaire TP-726.7 si vous avez réalisé des gains en capital lorsque vous avez disposé (vendu ou transféré) l'un de ces biens admissibles :

- Des biens agricoles ou de pêche admissibles ou des actions admissibles de petite entreprise dont vous avez disposé en 2020

- Des biens agricoles ou de pêche admissibles ou des actions admissibles de petite entreprise dont vous avez disposé avant 2020 et pour lesquels vous avez demandé une provision en 2020

- Des biens agricoles ou de pêche admissibles dont vous avez disposé avant 2014 et pour lesquels vous avez demandé une provision en 2020

Vous pouvez également vous servir de ce formulaire si vous n'avez pas atteint la limite de la déduction pour gains en capital et que vous voulez déclarer le gain résultant de la vente d'une immobilisation incorporelle (comme l'achalandage, une marque de commerce, un quota agricole) qui était un bien agricole ou de pêche admissible.

Remarque : vous devrez également remplir le formulaire fédéral T657 : Calcul de la déduction pour gains en capital.

Si vous avez réalisé un gain en capital résultant de la vente de biens relatifs aux ressources (tels que des actions accréditives), vous pouvez calculer votre déduction en utilisant le formulaire TP-726.20.2 : Déduction pour gains en capital sur biens relatifs aux ressources.

Vous pouvez demander cette déduction si vous avez réalisé des gains en capital sur des biens admissibles et que vous étiez un résident du Canada. Aux fins de la déduction pour gains en capital, Revenu Québec vous considère comme résident du Canada si vous avez habité au Canada tout au long de 2020, pendant une partie de 2020 et tout au long de 2019 ou si vous vous attendez à être un résident tout au long de 2021.

Votre déduction dépend du montant que vous demandez dans votre déclaration de revenus fédérale. Si vous ne demandez pas le montant maximum auquel vous avez droit, vous devez demander le même montant dans votre déclaration du Québec, à condition qu'il soit inférieur au montant maximum auquel vous avez droit aux fins de l'impôt du Québec.

Gardez sur l'esprit, toutefois, que votre perte nette cumulative sur placement (PNCP) au 31 décembre peut réduire votre déduction pour gains en capital. Votre PNCP correspond aux frais de placement que vous avez payés après 1987, moins le revenu de placement que vous avez gagné après 1987. Pour calculer votre PNCP, vous pouvez remplir le formulaire TP-726.6 : Perte nette cumulative sur placement.

Vous devez saisir vos gains en capital imposables à la page TP-726.7 afin de calculer votre déduction pour gains en capital.

Pour chacune des années de 1994 à 2001, entrez seulement le montant positif obtenu en additionnant les gains en capital imposables nets (ou les pertes en capital nettes) et le revenu agricole ou de pêche provenant de la disposition d'immobilisations incorporelles. Cela correspond au montant suivant :

- Le total des lignes 883 et 890 de l'annexe G des années 1995, 1996 et 1997

- Le montant figurant à la ligne 8 des formulaires TP-726.7 qui ont été remplis pour l'année 1998 et toutes les années suivantes (ou le montant qui aurait été inscrit à la ligne 8 si le formulaire avait été rempli pour l’année ou les années concernées)

Pour 2002 et toutes les années suivantes, inscrivez le montant des gains en capital imposables nets qui correspond au montant figurant à la ligne 98 de votre annexe G, si ce montant est positif.

Le montant des gains en capital nets imposables sur biens admissibles que vous avez déclaré précédemment est le suivant :

- Pour chaque année avant 1998, il s'agit du moins élevé des montants suivants :

- Les gains en capital imposables

- Le montant des gains en capital nets imposables sur les biens admissibles et sur les autres biens donnant droit à la déduction, pour les années antérieures à 1994. Pour l'année 1994 et les suivantes, ce montant correspond à la différence entre le total des lignes 875 et 883 de l'annexe G et le montant figurant à la ligne 889 de cette annexe.

- Pour chaque année allant de 1998 à 2001, ce montant correspond à celui inscrit à la ligne 9 du formulaire TP-726.7 (ou au montant qui aurait été inscrit à la ligne 9 de ce formulaire s'il avait été rempli pour l'année ou les années concernées).

- Pour l'année 2002 et les suivantes, ce montant correspond aux gains en capital nets imposables sur les biens admissibles inscrits à la ligne 1 du ou des formulaires TP-726.7 remplis pour l'année ou les années concernées.

Voici les étapes à suivre dans le logiciel d'impôt H&R Block 2020:

Avant de commencer, assurez-vous de nous indiquer que vous résidiez au Québec au 31 décembre 2020.

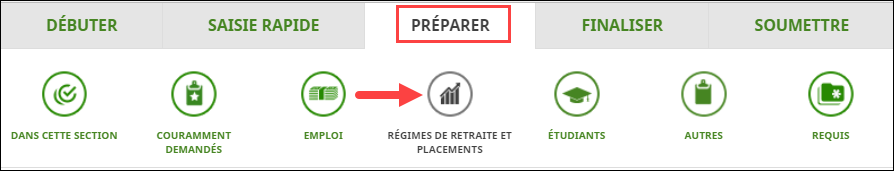

- Dans l'onglet PRÉPARER, cliquez sur l'icône DANS CETTE SECTION.

- Dans l'encadré Placements , cliquez sur le bouton Ajouter cette section.

- Cliquez sur l'icône RÉGIMES DE RETRAITE ET PLACEMENTS. Vous verrez ceci :

- Dans la section TITRES OU AUTRES BIENS ACHETÉS/VENDUS, cochez la case Déduction pour gains en capital sur biens admissibles (TP-726.7), puis cliquez sur Continuer.

- Lorsque vous serez à la page Déduction pour gains en capital sur biens admissibles, répondez Oui à la question Désirez-vous demander la déduction pour gains en capital?.

- Inscrivez vos renseignements dans le logiciel d'impôt.