TP-726.20.2 : Déduction pour gains en capital sur biens relatifs aux ressources

Vous pouvez utiliser le formulaire TP-726.20.2 pour calculer votre déduction pour gains en capital pour tous les gains en capital résultant de la disposition (vente ou transfert) de biens relatifs aux ressources. Les biens relatifs aux ressources comprennent :

- Les actions accréditives

- Une participation dans une société de personnes ayant investi dans des actions accréditives

- Les frais de ressources que vous avez payés après le 14 mai 1992

Vous pouvez demander cette déduction si vous remplissez toutes les conditions suivantes :

- Vous êtes un résident du Canada et vous avez habité au Canada tout au long de 2020, pendant une partie de 2020 et tout au long de 2019 ou si vous prévoyez être un résident tout au long de 2021.

- À la fin de 2020, le montant de la limite relative à vos frais d’exploration engagés au Québec est positif.

- Vous déclarez les gains en capital au plus tard un an après la date limite de production de vos déclarations de revenus de 2020.

Même si vous avez réalisé un gain en capital sur un ou plusieurs des biens relatifs aux ressources décrits ci-dessus, vous ne pourrez pas demander la déduction pour gains en capital dans les situations suivantes :

- Vous avez acquis vos actions accréditives ou votre participation dans une société de personnes avant le 15 mai 1992 ou entre le 13 juin 2003 et le 30 mars 2004, sauf si elles ont été émises à la suite d’une demande de visa du prospectus définitif (ou de dispense de prospectus) effectuée avant le 13 juin 2003.

- Si les biens relatifs aux ressources dont vous avez disposé étaient aussi des biens agricoles ou de pêche admissibles ou des actions admissibles de petite entreprise, vous ne pouvez pas demander de déduction pour gains en capital sur biens relatifs aux ressources pour ces biens, sauf si vous avez déjà utilisé la totalité de la déduction pour gains en capital sur biens admissibles.

Voici les étapes à suivre dans le logiciel d'impôt H&R Block pour produire votre déclaration de 2020:

Avant de commencer, assurez-vous de nous indiquer que vous résidiez au Québec au 31 décembre 2020.

-

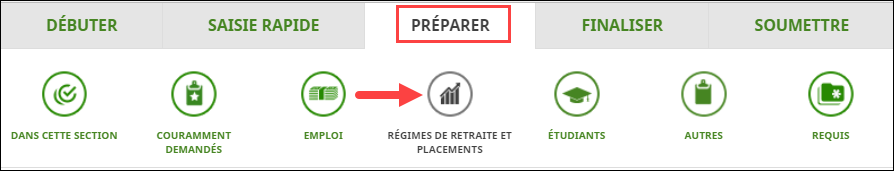

Dans l'onglet PRÉPARER, cliquez sur l'icône DANS CETTE SECTION.

-

Dans l'encadré Placements, cliquez sur le bouton Ajouter cette section.

-

Cliquez sur l'icône RÉGIMES DE RETRAITE ET PLACEMENTS. Vous verrez ceci :

- Dans la section REVENUS DE RESSOURCES ET CRÉDITS, cochez la case Déduction pour gains en capital sur biens relatifs aux ressources (TP-726.20.2), puis cliquez sur Continuer.

- Lorsque vous arrivez à la page Déduction pour gains en capital sur biens relatifs aux ressources, inscrivez vos renseignements dans les champs appropriés du logiciel d'impôt.